Падение без остановки

/Rusmet.ru, Виктор Тарнавский/ Как отмечает известное американское инвестиционное агентство Platts, в последние месяцы мировой рынок коксующегося угля повторяет путь железной руды, переходя от поставок по квартальным контрактам к преимущественно спотовому механизму ценообразования. По данным Platts, в январе около 40% сделок на азиатском рынке коксующегося угля заключались по спотовым ценам или на основании спотовых индексов. А в 2013 году 60% спотовых продаж крупных партий данного материала пришлось на четвертый квартал.

Если отказ от долгосрочных контрактов на рынке железной руды «продавили» экспортеры, то в случае с коксующимся углем инициативу проявляют покупатели. Как сообщает Platts, в прошлом году к использованию спотового механизма прибегали пять из шести крупнейших китайских трейдерских компаний, на долю которого пришлось около 65% импорта коксующегося угля. На спот хотят перейти даже японские металлурги, традиционно считавшиеся сторонниками заключения долгосрочных контрактов с поставщиками.

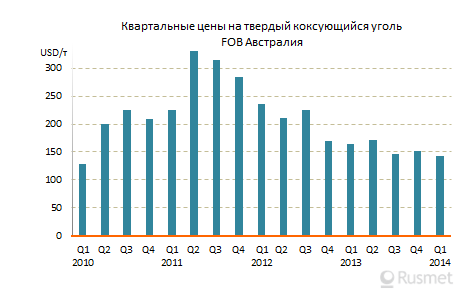

В середине января стоимость «твердого» коксующегося угля при поставках в Китай и Индию составляет около $125 за т FOB Австралия по сравнению с немногим менее $135 за т FOB в конце декабря. В текущем месяце были зафиксированы случаи продажи австралийского коксующегося угля в Китай по меньшим ценам, чем у 62%-ного железорудного концентрата, чего обычно не случается. Американский коксующийся уголь «твердых» сортов подешевел с начала месяца более чем на $5 за т, до $125-129 за т FOB. В то же время, квартальные контракты в середине декабря были заключены на уровне около $143 за т FOB Австралия. Не удивительно, что потребители предпочитают делать покупки по спотовым ценам.

При этом, азиатские металлургические компании рассчитывают на продолжение спада на рынке коксующегося угля в феврале. Основной причиной слабости рынка аналитики называют относительно низкий объем потребления.

Китай в 2013 году импортировал 75,4 млн. т данного сырья, что на 40,8% превышает показатели предыдущего года. Однако в декабре объем закупок был только на 5,9% больше, чем за тот же период годичной давности. В 2014 году темпы роста, согласно некоторым прогнозам, могут сократиться почти до нуля вследствие прекращения подъема в китайской металлургической отрасли. Как считают некоторые специалисты, китайским производителям стали в этом году придется ограничить объемы выпуска из-за ужесточения экологических стандартов в стране.

Индия в прошлом году наращивала импорт коксующегося угля, но и в этой стране вполне вероятно наступление стагнации, вызванной тем же фактором, что и в Китае – близким к нулевым темпам роста выплавки стали. Единственно, что в Индии основной причиной ухудшения ситуации в металлургической отрасли является не экология, а негативные тенденции в экономике.

В то же время, в прошлом году значительно возросли экспортные поставки коксующегося угля из Австралии и Индонезии. Несмотря на падение котировок рынок все еще остается избыточным. Значит, цены будут продолжать снижение. Правда, как отмечают специалисты, рано или поздно они снова пойдут вверх, и тогда спотовый механизм ценообразования станет более выгодным уже для поставщиков.